I) Les risques et les objectifs

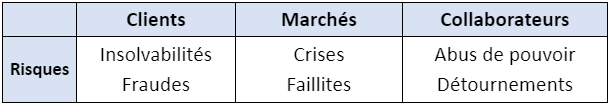

L'activité bancaire est une activité continuellement ponctuée de la notion de risque. On trouve différents types de risques en lien avec la profession : les risques liés aux clients, les risques liés à l'activité sur les marchés ou encore les risques liés aux collaborateurs.

II) La classification des risques

Les risques les plus importants sont les risques de marchés. En effet, en cas de crises économiques, une banque qui n'a pas pris assez de mesures de sécurité peut faire faillite et entraîner, avec elle, les autres banques qui ont une relation d'affaire ou un partenariat.

L'objectif de la réglementation est donc la stabilité du système financier afin d'éviter cette possibilité de crise et de faillite des banques. L'objectif sous-jacent est la protection des épargnants et des agents économiques.

Aujourd'hui, un objectif sociétal de l'encadrement de l'activité bancaire a été défini. Les flux financiers des banques sont également surveillés pour lutter contre le blanchiment d'argent et le financement du terrorisme, par exemple.

Le blanchiment : acte de rendre licite des liquidités issues d'une activité illicite et de le réinjecter dans l'économie.

III) Les obligations et la responsabilité de la banque

La banque est soumise au respect de cette réglementation et c'est donc le devoir de chaque collaborateur, chacun à son niveau, de la respecter. S'il ne la respecte pas, c'est sa responsabilité qui est mise en cause et il peut subir des sanctions pénales et pécuniaires.

IV) La mondialisation

La réglementation est à l'image de notre société : globale et internationale. On cherche à lisser et harmoniser les règles et les procédures afin de rendre leur gestion plus simple. Les banques travaillent entres elles à un niveau national, européen et international.

Après la crise des subprimes de , le comité de Bâle (forum où sont traités les sujets liés à la supervision bancaire) a souhaité renforcer les contraintes des banques afin de les rendre plus responsables et d'éviter les prochaines grandes crises économiques. On retrouve notamment les mesures suivantes :

- Solvabilité des banques renforcée : on augmente le taux afin de s'assurer que les banques puissent faire face à leurs dettes. On impose également un coussin de sécurité. Les banques doivent donc garder plus de fonds propres en réserve.

- Liquidités imposées : les banques doivent pouvoir rendre cash les dépôts de leurs clients s'ils souhaitent les retirer et cela sans qu'elles soient fragilisées. Elles ne peuvent prêter que si elles détiennent au moins le même montant en compte.

- Les Stress Test : ou test de résistance bancaire. Ils correspondent à une mise en situation pour s'assurer que les banques résistent au cas où une crise surviendrait.

Les banques européennes s'organisent également dans un cadre qui leur est propre. Si une crise survenait et que des banques de pays plus « faibles » utilisant l'euro faisaient faillite, cela pénaliserait la totalité des pays utilisant cette monnaie.

V) L'impact de la réglementation pour les banques

La réglementation est donc de plus en plus importante et contraignante pour les banques. Cela a également un effet négatif sur l'activité bancaire et donc sur la croissance.

La réglementation en vigueur implique de garder de plus en plus de fonds propres en réserves afin de limiter les défaillances et les risques liés au crédit.

Les banques ont donc moins la possibilité d’octroyer des crédits et, pour pouvoir le faire, elles doivent chercher à capter l'épargne de leur client, ce qui a un impact négatif sur le financement de l'économie.