Sauf en cas de franchise de TVA et pour les non-assujettis, comme les associations et certains organismes, toutes les entreprises doivent déclarer leur chiffre d’affaires, la taxe sur la valeur ajoutée (TVA) due à l’État, et la TVA calculée sur leurs achats.

Les opérations de ventes

a. Les règles applicables aux échanges

Les entreprises sont intermédiaires pour la collecte de la TVA au profit de l’État :

– la TVA est facturée lors des ventes : c’est la TVA collectée ;

– la TVA est payée par le consommateur final ;

– les entreprises ont la possibilité de déduire la TVA sur leurs achats : c’est la TVA déductible.

b. TVA sur les débits ou sur les encaissements ?

Pour les vendeurs de biens, le principe de la TVA sur les débits est applicable :

– la TVA est collectée sur les ventes hors taxes (HT) et exigible à la création de la facture, ce qui correspond à la livraison d’un bien ;

– la TVA déductible sur les achats est enregistrée en comptabilité au moment de la facturation par le fournisseur.

Pour les prestataires de services, la TVA sur les encaissements est applicable :

– la TVA est réellement collectée lors de l’encaissement des acomptes et du solde de la facture donnée au client ;

– à la facturation, la TVA est donc mise en attente.

L’option pour une TVA sur les débits : une entreprise prestataire de services a la possibilité de renoncer à la TVA sur les encaissements. Dans ce cas, la TVA est collectée lors de la facturation. Mais la TVA sur les acomptes (antérieurs à la facture) reste immédiatement exigible.

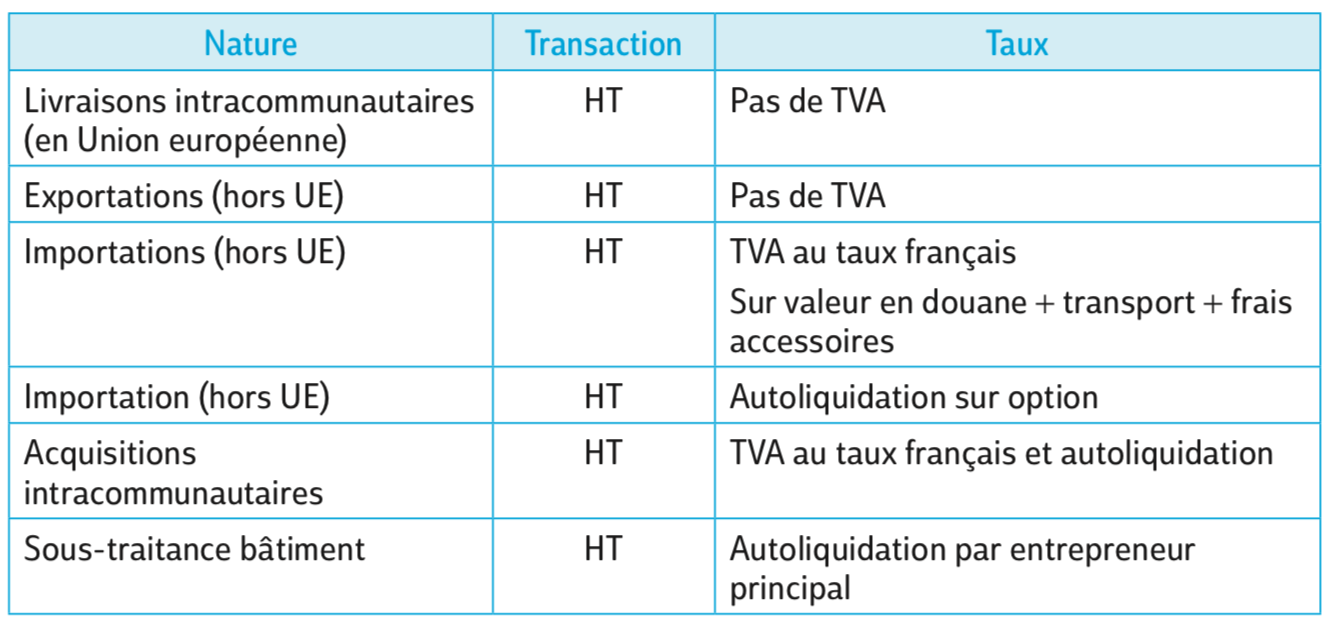

La territorialité de la TVA

Le fonctionnement de la TVA diffère en fonction de la nature de la transaction.

Les taux de TVA en France

La déclaration de TVA

a. Le principe

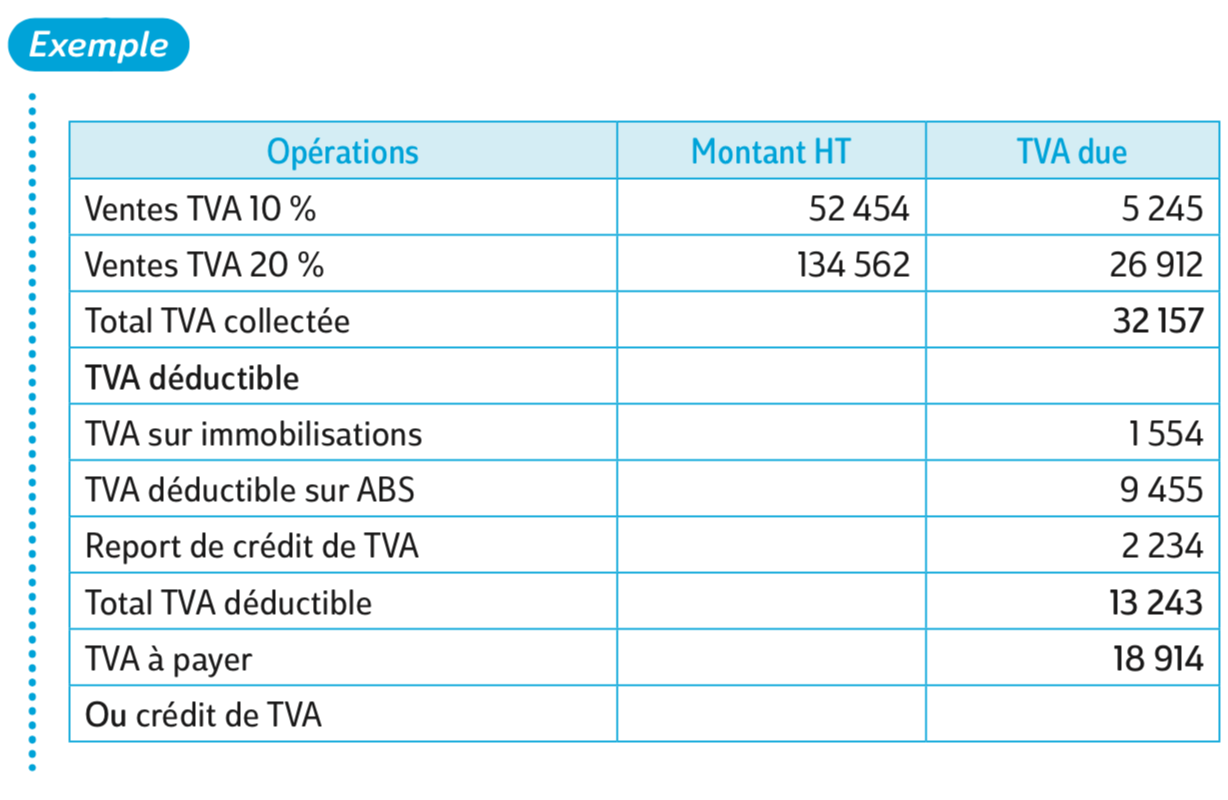

Le montant de la TVA due à l’État est calculé à partir des opérations réalisées sur 1 mois (document CA 3). La télé-déclaration peut être réalisée au trimestre sur demande si le montant de la TVA à payer annuellement est inférieur à 4 000 euros. Dans le régime simplifié, la déclaration est annuelle (document CA 12).

Exemple

Dans tous les cas :

calcul de la TVA = TVA collectée – TVA déductible.

Si TVA collectée > TVA déductible => TVA à payer.

Si TVA déductible > TVA collectée => crédit de TVA.

b. La déclaration CA 3

L’entreprise doit déclarer son chiffre d’affaires réalisé tous les mois ou trimestres. Les opérations sont déclarées par nature : imposables ou non imposables à la TVA. Les opérations sont ventilées par taux de TVA.

La TVA déductible est renseignée pour les acquisitions d’immobilisations et pour les autres biens et services (ABS). Le crédit de TVA dégagé sur la période précédente apparaît dans les éléments de la TVA déductible.

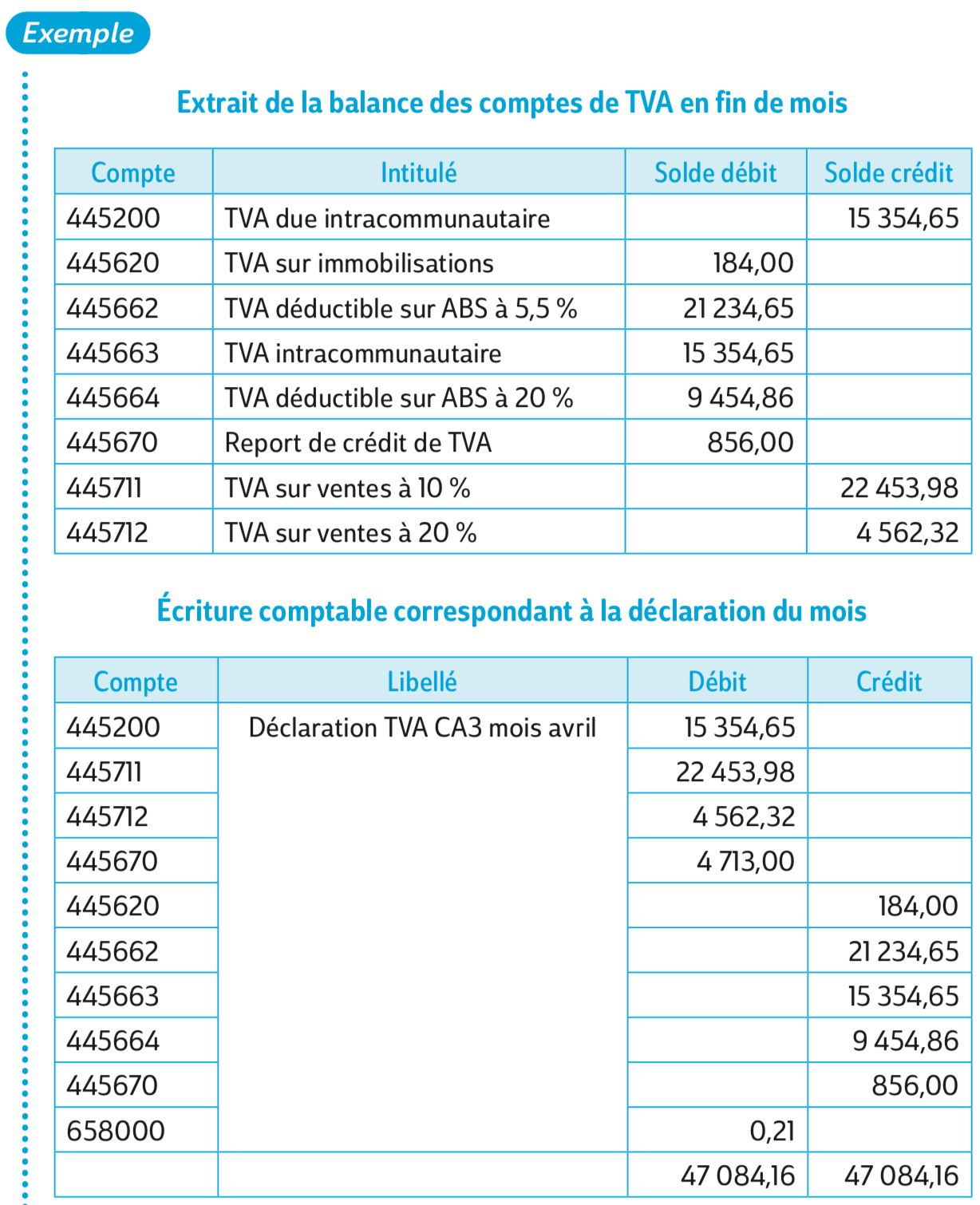

La comptabilité de la TVA

Pour le calcul de la TVA, les périodes de déclaration sont indépendantes les unes des autres.

Lorsque la déclaration de TVA a été réalisée, il faut solder les comptes utilisés en comptabilité. Les comptes repartent donc à zéro pour la période suivante.