Le financement externe indirect reste un mode de financement primordial pour l’économie. Il suscite un endettement et a un prix : le taux d’intérêt. Il peut représenter un risque pour le créancier.

I. Le financement par crédit bancaire

1) Un financement intermédié

Les banques assurent le financement de l’économie en accordant des crédits aux ménages et aux entreprises. La banque met ainsi à la disposition de ces agents une somme de monnaie pour une durée déterminée et en échange d’une rémunération : le taux d’intérêt.

Mot clé

La solvabilité désigne la capacité d’un agent économique à faire face à ses engagements, c’est-à-dire sa capacité à rembourser son crédit.

Ces crédits peuvent être accordés, sous certaines conditions de solvabilité, sur la base des dépôts d’épargne collectés par les banques. Elles jouent alors un rôle d’intermédiaire entre les agents à capacité et les agents à besoin de financement. C’est un financement externe indirect ou intermédié.

2) Crédit bancaire et création monétaire

Ces crédits peuvent également être accordés par les banques à partir de rien, « ex nihilo ». Les banques, en accordant ce crédit et par simple jeu d’écriture, sont alors à l’origine d’une création de monnaie. Cette monnaie sera détruite lorsque le crédit sera remboursé.

II. Le coût du crédit : le taux d’intérêt

1) Les différents types de taux d’intérêt

Le taux d’intérêt est le prix de l’endettement. Il existe différents taux d’intérêt selon l’opération de financement : les taux d’intérêt fixés par les banques lors des opérations de crédit, les taux d’intérêt déterminés sur le marché financier lors de la vente d’obligations, le taux d’intérêt directeur fixé par la Banque centrale sur le marché monétaire interbancaire.

2) La détermination du taux d’intérêt

Le taux d’intérêt représente à la fois le coût du crédit pour l’emprunteur et la rémunération du prêteur. Il correspond à un pourcentage de la somme prêtée qui sera versée par l’emprunteur à son créancier durant toute la durée du prêt. Ce taux peut être déterminé à l’avance et fixe ou variable.

Il varie en fonction de la somme prêtée, de la longueur du prêt accordé et du risque que présente le crédit pour le prêteur.

III. Les prêteurs face au risque de crédit

Mot clé

Le taux d’endettement désigne la part que représente le remboursement des dettes dans le revenu des ménages. Il ne doit pas dépasser 30 %. Au‑delà, la banque considère que le ménage présente un risque trop fort d’insolvabilité.

Le risque de crédit représente la probabilité qu’un emprunteur soit dans l’incapacité de faire face au remboursement du crédit accordé.

Pour les ménages et les petites entreprises, ce risque de crédit est appréhendé à partir de l’analyse d’un dossier de crédit. Les ménages doivent faire la preuve de leur solvabilité en informant la banque du montant de leurs revenus, de leur situation professionnelle, de leur taux d’endettement. La banque s’assure alors que le ménage sera capable d’assumer financièrement ce crédit. Elle peut exiger des garanties, comme la souscription d’une assurance.

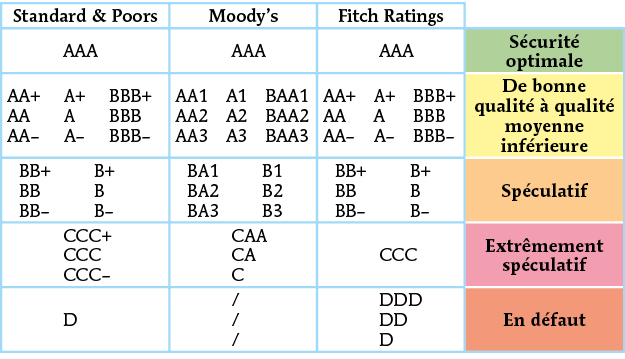

Pour les crédits accordés aux grandes entreprises, les banques peuvent se fier aux notes accordées par les agences de notation, chargées d’évaluer le risque de défaut de paiement des entreprises et la qualité des titres qu’elles émettent pour se financer.

ZoomLes agences de notation

Les agences de notation Standard & Poors, Moody’s et Fitch Ratings attribuent des notes allant de A à D aux États et aux grandes entreprises, évaluant ainsi leur capacité de remboursement envers leurs créanciers.

Cette note a une forte influence sur le taux d’intérêt : plus le risque est considéré comme important, plus le taux d’intérêt pratiqué sera élevé.